С 2014 года объем видимого потребления[1]колбасных изделий уменьшался со среднегодовыми темпами 2% и по итогам 2018 года составил 2278 тыс. т. Отрицательная динамика на рынке связана с общими кризисными явлениями в экономике, а также с эмбарго и ростом цен на сырье, которые в совокупности повлияли на изменения конечного спроса на рынке.

По итогам I полугодия 2019 года объем видимого потребления колбасных изделий продолжил тенденцию 2018-го, сократившись на 2% по отношению к аналогичному периоду предыдущего года (до 1102 тыс. т). При этом в структуре рынка наблюдается сокращение объемов как производства, так и импортной продукции ввиду низкого спроса на колбасные изделия на фоне роста цен.

[1] Объем видимого потребления приравнивается к объему рынка; фактически данный показатель отражает объем продукции, доступный для потребления на внутреннем рынке. При этом делается допущение, что запасы, нереализованные остатки и потери входят в указанный объем, но отдельно не выделяются.

Наибольшим спросом традиционно пользуются вареные колбасные изделия, на долю которых приходится 68% от общего объема рынка. Далее с большим отставанием следуют копченые колбасные изделия (28%). На продукцию из термически обработанных ингредиентов, кровяные и жареные изделия приходится не более 4%. Данная структура обусловлена уже сложившейся культурой потребления колбасных изделий, а также их стоимостью: цены на вареную продукцию значительно ниже цен на прочие виды колбас.

Производство колбасных изделий в Российской Федерации

В период 2013—2018 гг. динамика производства колбасных изделий показывала отрицательный тренд со среднегодовыми темпами падения на уровне 2%. Очередной спад в 2017 году на 6% связан с еще большим удорожанием сырья для изготовления колбасных изделий, что, в свою очередь, привело к росту конечных цен на продукцию для потребителя. Стоит также отметить существенный рост издержек производителей колбасных изделий, связанный с повышением тарифов на воду, электроэнергию и логистические услуги.

В I полугодии текущего года объем производства составил 1101 тыс. т, что на 2% меньше аналогичного периода предыдущего года.

Лидером по производству колбасных изделий является Центральный федеральный округ, в 2018 году на его долю пришлось порядка 40%. Далее следуют Приволжский и Северо-Западный федеральные округа с долями 22% и 10% соответственно.

Структура производства колбасных изделий по видам является сформированной и относительно стабильной: более 50% приходится на фаршированные колбасные изделия (вареные колбасы, сосиски, сардельки).

Внешнеторговые операции на рынке

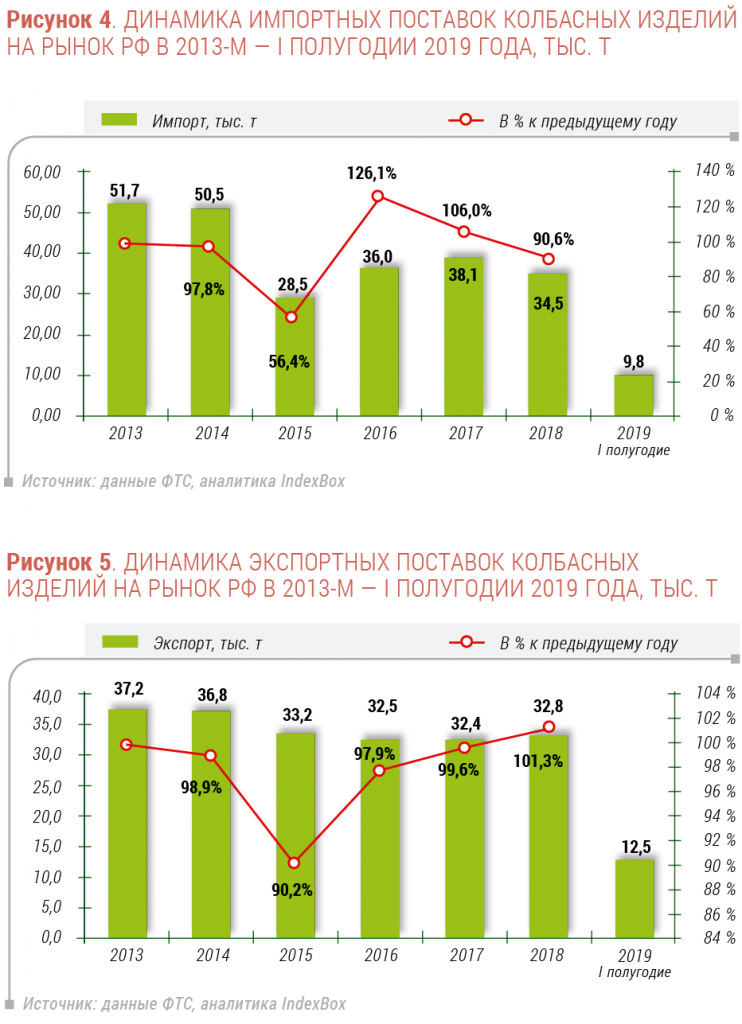

Объем импорта колбасных изделий в 2015 году составил 28,5 тыс. т, что на 44% ниже аналогичного показателя 2014-го. Снижение объемов импорта обусловлено текущей экономической обстановкой, колебанием курса рубля и введением продовольственного эмбарго.

В 2016—2017 гг. импорт показывал рост, что свидетельствовало об адаптации иностранных производителей к текущей экономической обстановке, сложившейся в России. Однако в 2018 году импорт снова сократился на 10%, что связано с запретом Россельхознадзора на ввоз некоторых категорий и марок колбасных изделий из Беларуси, которая является основным поставщиком данной продукции в Россию (более 94% от общего объема импорта).

За I полугодие 2019 года объем импортных поставок в Россию составил 9,8 тыс. т, что на 5% ниже аналогичного показателя предыдущего года.

Экспорт колбасных изделий показывает нестабильную динамику на протяжении всего периода, что главным образом связано с колебаниями валютного курса. Основным получателем российских колбасных изделий традиционно является Казахстан, на долю которого на 2018 год пришлось 79% от общего объема экспорта, на втором месте — Украина с долей 10%.

За I полугодие 2019 года объем экспортных поставок в Россию составил 12,5 тыс. т, что на 4% выше аналогичного показателя предыдущего года.

Цены на рынке колбасных изделий

В период 2013 год — июнь 2019 года цены производителей показывали разнонаправленную динамику, которая, в первую очередь, зависит от стоимости сырьевых компонентов и прочих издержек производителей в аналогичный период. В 2013 году цены оставались стабильными. С 2014 года средние цены начали увеличиваться, и по состоянию на июнь 2019-го цены на вареные колбасы составляют 393,3 руб./кг, на полукопченые колбасы — 478,1 руб./кг, на сырокопченые колбасы — 475,2 руб./кг. Средняя цена в июне на сосиски и сардельки составляет 205,4 руб./кг.

Прогноз объемов потребления колбасных изделий

Потребительский спрос на колбасные изделия, как на товар, не относящийся к категории продуктов первой необходимости, является основным фактором, определяющим показатели рынка, и в первую очередь зависит от уровня доходов и структуры расходов населения (особенно в кризисные периоды) с учетом цены на товар. Соответственно, с ростом цен на продукцию потребительский спрос на колбасные изделия может претерпеть структурные изменения (потребители будут переключаться на более дешевые товары). В свою очередь, цены и объемы производства зависят от цен на сырье, которое в последние годы показывает рекордный рост. Вместе с тем, ограничивают развитие рынка запреты на ввоз в Россию импортных товаров, а также популяризация правильного питания и здорового образа жизни в последние годы, из-за чего многие потребители проявляют интерес к мясу.

Таким образом, все вышеуказанные факторы будут способствовать стагнации рынка колбасных изделий в среднесрочной перспективе, и к 2025 году падение объемов рынка колбасных изделий может составить до 2253 тыс. т., что ниже уровня потребления 2018 года на 1,1%.

АВТОРЫ

Мария Айриян

специалист Аналитического департамента компании IndexBox Russia

Источник: sfera.fm